Chinesische Investoren wenden sich mehr und mehr europäischen Unternehmen zu und vor allem deutsche Firmen spüren die M&A Aktivitäten. Doch manchmal hakt ein Merger an der Geschäftskultur. Kommentar von Jürgen Zapf, Managing Director, A&M GmbH.

Noch vor wenigen Jahren strömte Kapital aus China unaufhörlich nach Nordamerika, denn die Vereinigten Staaten waren ein vielversprechender Investmentmarkt für Firmen aus der Volksrepublik. Doch Importzölle und der aufflammende Handelskrieg mit der Regierung Trump sowie eine stetige Verschärfung der Regulierungen für Inbound M&A-Aktivitäten machen den US-Markt für chinesische Investoren zunehmend unattraktiver – sie wenden sich deshalb nach Europa.

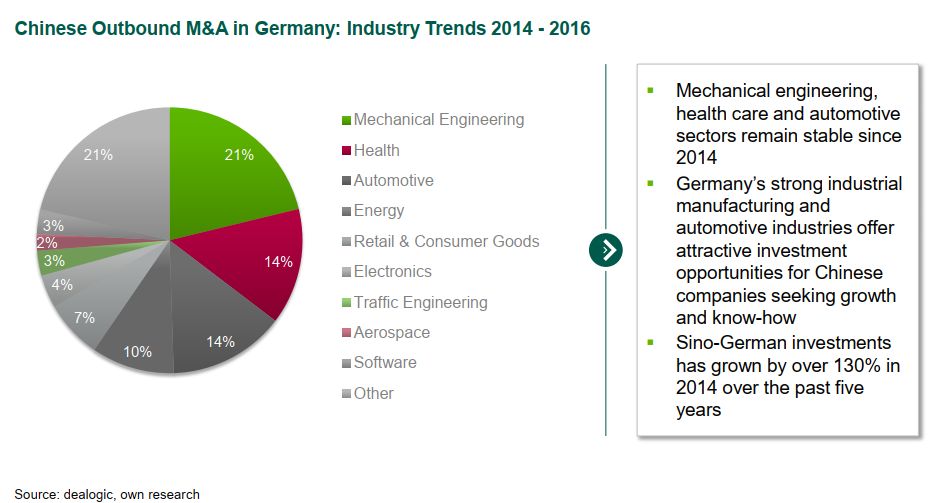

(Quelle: Rödl & Partner – Chinesische M&A Transaktionen 2017 in Deutschland)

Im Zuge der genannten Entwicklungen orientieren sich chinesische Firmen und Private Equity Funds auch zunehmend nach Deutschland. Die chinesische Industrie hat Milliarden Dollar an Investitionsvolumen und befindet sich im Umbruch: Einerseits finden rasante Innovationen statt, andererseits will China weg vom Image der „billigen verlängerten Werkbank“, das der Volksrepublik noch immer anhängt. Deshalb suchen chinesische Firmen händeringend nach deutschen Technologie- und IT-Unternehmen, in die sie investieren können. Denn Deutschland ist, wie die gesamte EU, trotz des bevorstehenden Brexits ein politisch stabiler, attraktiver Investmentmarkt.

INFO: China hat eine Hightech-Revolution gestartet: Peking hat einen industriellen Masterplan mit dem Namen „Made in China 2025“ entworfen und investiert Milliarden, um China bis 2049 zu einem der führenden Industrieländer zu machen. 2015 initiierte Peking einen Masterplan mit dem Namen „Made in China 2025“, der darauf abzielt, das Land in den nächsten Jahrzehnten zu einem Produktionsstandort für High-Tech-Produkte zu machen. Externer Link zum pdf-Dokument „Made in China 2015“.

Vorsicht bei M&A-Aktivitäten

Jürgen Zapf, Managing Director, A&M GmbH.

Doch trotz dieser Goldgräberstimmung ist Vorsicht geboten. Denn M&A-Aktivitäten durch chinesische Investoren stellen deutsche Firmen oft vor große Herausforderungen. Vor allem kulturelle Unterschiede und eine andere Geschäftskultur erschweren einen reibungslosen Ablauf. Eine schnelle Transaktionsumsetzung innerhalb weniger Wochen ist wegen langsamer Entscheidungsprozesse in chinesischen Unternehmen oft nicht möglich. Denn strenge Hierarchien und Bürokratie bremsen Transaktionen trotz hoher Erwartungshaltungen oft aus.

„Chinesische Firmen stehen sich oft selbst im Weg“, erklärt Jürgen Zapf, Managing Director bei Alvarez & Marsal in Deutschland. „Zwar gibt es auch positive Beispiele für gelungene M&As, doch allzu oft fallen chinesische Investoren in alte Handlungsmuster zurück, während deutsche Firmen oftmals nicht wissen, wie sie damit umgehen müssen. Es ist eine Lernkurve auf beiden Seiten nötig, damit Transaktionen reibungslos über die Bühne gehen. Wir empfehlen deutschen Unternehmen, sich einen Beratungspartner, der in beiden Regionen aktiv ist, für die Transaktionsumsetzung zu Hilfe zu holen.“

(Quelle: Seit 1983 in Privatbesitz ist A&M ein weltweit führender Anbieter von ganzheitlichen Wertsteigerungsprogrammen, Turnaround- und Sanierungsberatung, Interimsmanagement Lösungen sowie holistischen und integrierten Beratungsdienstleistungen für forensische Untersuchungen und Transaktionen.)

Comments are closed.